隔夜美股全覆盤(05.19)| 標普暴跌4%!通脹高企,商超財報嚇壞市場,標普下調對美國的經濟增長預測

01 大盤

昨夜美股三大股指持續走低。截至收盤,道指跌 3.57%,納指跌 4.73%,標普跌 4.04%。美國十年國債收益率跌 2.9%,收報2.884%,相較兩年期國債收益率差22個基點。恐慌指數VIX收漲 18.62%。WTI和布倫特原油均跌超 2%。現貨黃金收平收 0%,報1816.53美元/盎司。美元指數維持高位,收報103.95。

美國財長耶輪發表講話稱,全球經濟前景充滿挑戰和不確定性,食品和能源價格上漲可能會產生滯脹效應。美國收緊貨幣政策、市場避險等因素導致美元走強。在關税方面,美國前總統特朗普的一些關税政策似乎對消費者造成了更大傷害,削減部分關税可能會緩解問題。三大股指集體低開。

美聯儲埃文斯表示,下次會議可能會加息50個基點,勞動力市場充滿活力,控制通脹是第一要務。據EIA報吿,美國當週EIA原油庫存意外錄得減少:上週美國國內原油產量增加10萬桶至1190萬桶/日,原油出口增加64.1萬桶/日至352萬桶/日,除卻戰略儲備的商業原油庫存減少339.4萬桶至4.208億桶,減少0.8%,戰略石油儲備(SPR)庫存減少501.0萬桶至5.38億桶,降幅0.92%。俄羅斯經濟部預計2022年俄羅斯石油產量為4.75億噸,預計2022年俄羅斯向非獨聯體國家消費者供應的天然氣價格將上漲72%,達到每1000立方米523.3美元。

標普表示,“鑑於負面衝擊異常之多”,已下調對美國的經濟增長預測,預計美國經濟增速將下降80個基點,至2.4%。下調預測的理由包括能源和大宗商品價格上漲、俄烏衝突時間長於預期、貨幣政策正常化加速。三大股指低開低走。

盤後,美聯儲哈克預計,美聯儲6月和7月會議將各加息50個基點,在6月和7月的加息之後,加息步伐將是有節制的。

02 行業&個股

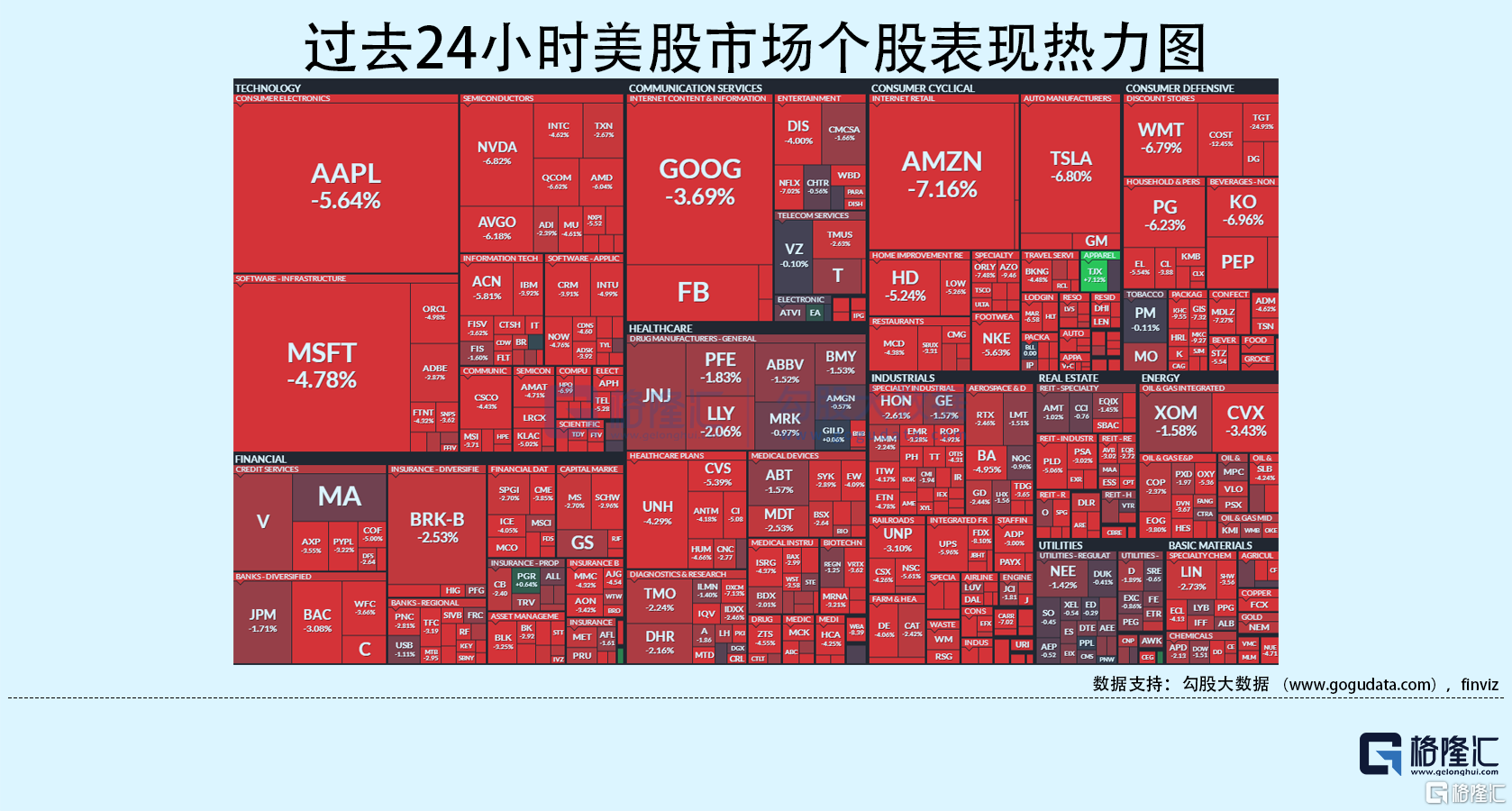

行業板塊方面,標普11大板塊悉數收跌:公用事業收跌0.97%,能源、醫療、金融、房地產分別收跌2.56%、2.58%、2.75%、2.92%,原料、通訊、工業收跌3.11%、3.27%、3.72%,高科技、費城半導體指數SOXX、日常消費分別收跌4.58%、5。04%、6.43%。

概念板塊方面,航空ETF收跌3.42%,旅行服務板塊跌4.99%,高端酒店萬豪收跌6.58%,愛彼迎跌8.06%,挪威郵輪跌6.31%。太陽能板塊漲0.12%。金融科技板塊方面,PayPal跌3.22%,巴菲特概念股NU跌6.37%。網絡安全板塊跌5.13%,SQ收跌3.22%。

中概股多數收跌,KWEB跌3.05%。阿里跌 5.09%,據中金:料內地電商平台從本季起利潤率可提升 關注阿里短期估值修復機會。京東跌 4.6%,京東Q1業績仍受疫情影響,但市場份額繼續增長。拼多多跌 3.91%。內地4月汽車經銷商庫存係數創近一年新高,料本月仍無法恢復正常水平。蔚來跌 4.81%,美國銀行Q1重倉蘋果、微軟;增持京東、蔚來,減持阿里巴巴。理想跌 1.39%,小鵬跌 3.8%,。

大型科技股多數收跌。蘋果跌 5.64%,蘋果 App store 允許訂閲應用漲價時自動續訂;蘋果或正在考慮收購電動汽車初創公司Canoo。微軟跌 4.55%,景順Q1加碼微軟等科技股,大呼市場離底部比頂部更近。谷歌跌 3.69%,谷歌將大部分員工撤離俄羅斯,谷歌俄羅斯分部啟動自行破產程序。亞馬遜跌 7.16%,亞馬遜推出新一代Fire 7和Fire 7 Kids平板電腦,該升級版本可以為整個家庭提供更多服務。特斯拉跌 6.8%,標準普爾道瓊斯指數公司將特斯拉從其標普500 ESG指數中刪除;馬斯克表示,將於8月19日舉辦特斯拉AI日活動;特斯拉開始向部分客户交付德州產Model Y。Meta跌 5.12%,據Sensor Tower:4月抖音及其海外版TikTok超6200萬下載量,蟬聯全球熱門移動應用下載榜冠軍,Facebook以超過5600萬次下載排名第二,相較去年4月增長8.9%。

03 公司焦點

1.沃爾瑪等零售巨頭暴跌的背後:美國消費市場正在跳“last dance”?

近日零售巨頭沃爾瑪和塔吉特公佈財報後,股價均創下近35年來最大單日跌幅。這種狂跌的背後,或許暗示了投資者對美國消費市場信心的大滑坡。而消費作為拉動美國經濟的主要動力,如果消費疲軟,那美國經濟陷入衰退的概率大增,而這又必然會影響到投資者對股市的情緒。自開年以來,美股市場多次出現暴跌,很多情況下都是基於市場對經濟放緩的擔憂。

美國商務部公佈的最新零售銷售數據顯示,零售銷售額雖同比增幅有所放緩,但連續四個月實現了環比正增長,依然保持強勁。這在很大程度上表明,儘管高通脹率肆虐全美,但消費者對商品的需求仍保持韌性。

從經濟學角度來看,零售銷售額數據是反映消費者需求及能力的重要指標之一,更重要的是,美國70%-80%的GDP是靠消費這架馬車所拉動,因此,該數據對判斷美國經濟現狀和前景有非常重要的作用。從股票投資者角度來看,該數據能夠影響市場對美國經濟的預期,進而影響大盤的趨勢。

今年以來美國通脹屢創新高,在此期間,若零售銷售額持續強勁,市場對美聯儲大幅加息的預期或將得到強化,進而影響美國企業的盈利預期,因此一些分析師認為美股的調整可能還將繼續。高通脹率重壓之下,美聯儲高官們對於大幅加息態的度仍然非常強硬,今年以來強勁的零售銷售數據更是強化了美國需求過熱的跡象,這可能使得美聯儲實行「鷹派」貨幣政策的決心更加堅決,令美聯儲在接下來的兩次會議上每次均加息50基點,後續甚至持續鷹派作風。

然而,在零售銷售額連續四個月環比增長的同時,消費者信心以及對未來的預期卻在不斷下行。在高通脹率,以及利率上調普遍預期的重壓之下,美國消費者情緒早已受到打壓,反映在量化數據之中就是信心指數下調。

從塔吉特和沃爾瑪兩大零售巨頭髮布的財報來看,均存在高庫存、高成本的壓力,且利潤不及預期,反映出的是在通脹高企之下各環節營業成本劇增,零售巨頭們通過商品漲價轉嫁給消費者的那一部分營收增量完全不足以抵消營業成本。在Q1尚且如此,在未來,美聯儲連續加息50基點重壓以及通脹持續高企之下,消費者支出或將難現第一季度那樣的驚人增長,因此市場開始拋售零售股,這波殺估值或許不是暫時的。

2.高成本等問題致Q1業績不及預期,美國第二大零售消費集團塔吉特暴跌25%,為1987年10月“黑色星期一”以來最大跌幅

5月18日美股盤前,美國零售業巨頭塔吉特Q1總營收略增4%至251.7億美元(預期244.7億美元);淨利潤同比大幅下滑51.9%至10.09億美元;EPS為2.17美元,遠低於市場預期值3.07美元,去年同期為4.2美元。

塔吉特Q1表現不及預期,主要原因是運費高昂、商品降價幅度更大,以及包括電視機和自行車在內的非必需消費品銷量不理想。該公司的庫存問題也影響了利潤。

據悉,今年以來美國整個零售業的日子都不太好過。全球零售業老大沃爾瑪在5月17日公佈了Q1財報,同樣表現疲軟,淨利潤同比降低25%至20.5億美元。和塔吉特類似,沃爾瑪也存在高庫存、高成本的壓力。

業績指引方面,對於22Q2,塔吉特預計其營業利潤率,將比第一季度5.3%的營業利潤率有明顯差距(或高或低)。對於2022年全年,公司仍預計其營收將實現中低個位數增長,同時預計全年營業利潤率為6%左右。

3.騰訊業績電話會:遊戲版號審批將顯示更多積極跡象 疫情不會成為人員優化的原因

騰訊控股2022財年Q1營收和淨利潤均低於市場預期,營收同比零增長,淨利潤同比下降51%,非國際財務報吿準則(Non-IFRS)調整後淨利潤同比下降23%,連續第三個季度同比負增長。

總體而言,騰訊業績受到宏觀環境、行業監管等多重因素影響。騰訊董事會主席兼首席執行官馬化騰表示,騰訊將繼續投資於戰略繼續投資於戰略成長領域,包括企業軟件、視頻號及國際市場遊戲,未來聚焦重點業務並堅持創新,持續為用户、合作伙伴及整個社會創造價值。

4.思科一季度營收遜於預期 二季度指引意外不增反降 盤後一度跌超17%

美東時間5月18日週三美股盤後,網絡設備巨頭思科(CSCO)FY22Q3營收遜於預期,第四財季業績展望也不及預期。

第三財季營收128億美元(預期133.4億美元)。產品營收同比增長3%至94.5億美元(預期97.9億美元);營收同比下降8%至33.9億美元(預期35.4億美元)。GAAP每股收益0.73美元,同比增長7%(非GAAP每股收益0.87美元,同比增長5%)。產品訂單同比增長8%。

展望未來,思科預計第四財季營收將下降1%-5.5%(預期增長5.7%),每股收益0.76-0.84美元(預期0.92美元)。 此外,思科表示從俄羅斯撤出業務導致營收減少2億美元。

5.高盛熱衷做對沖,Q1依然重倉科技股

高盛Q1持倉總市值為4761.69億美元,上一季為5036.17億美元。從持倉偏好來看,金融、信息技術、健康護理類個股位列前三,佔總持倉比例分別為31.64%,19.06%以及9.16%。

前五大重倉標的中,增持22%的標普500指數ETF至持倉約4598.77萬股,位列第一;增持11%的蘋果至約7579.33萬股,位列第二;增持8%的微軟至約3517.59萬股,位列第三;增持2%的標普500指數ETF看跌期權至約2242.64萬股,位列第四;增持13%的亞馬遜至約218.8萬股,位列第五。

同時,高盛Q1建倉安碩債券指數ETF看漲期權、安碩摩根大通美元新興市場債券ETF看漲期權、Datadog看漲期權等,清倉阿里巴巴看漲期權、安森美半導體看漲期權等。

6.美國銀行Q1持倉:重倉蘋果、微軟;增持京東、蔚來,減持阿里巴巴

美國銀行Q1持倉總市值達1.029萬億美元,上一季為1.03萬億美元,環比變化不大。在前五大重倉股中,蘋果位列第一,持倉市值約252.14億美元,佔投資組合比例的2.45%。微軟位列第二,持倉市值約240.3億美元,佔2.34%。位列第三至第五的為ETF,分別是Vanguard標普500ETF、iShares標普500指數ETF,以及納指100ETF看跌期權。

熱門中概股方面,美國銀行Q1增持了京東、台積電、蔚來、拼多多、百度、富途控股、$網易、唯品會等;減持了阿里巴巴、霧芯科技等。

7.景順Q1加碼微軟等科技股,大呼市場離底部比頂部更近

在面對由科技股領跌的美股市場上,景順依然增持包括微軟、蘋果和奈飛等大型科技股,這似乎也呼應了近日該集團首席全球市場策略師Kristina Hooper觀點,即認為市場離底部比頂部更近。持有大量科技股的景順集團Q1持倉總市值較上季下降5.5%至3920.52億美元,但仍高於上年同期的3747.14億美元。

在前五大重倉股中,增持5%的微軟至約3073.2萬股,位列第一;增持8%的蘋果至約4650.7萬股,位列第二;亞馬遜、谷歌-A和聯合健康則分別位列第三-第五位。

另外,景順還增持了4%的英偉達、6%的AMD、15%的特斯拉,以及44%的曾因業績不及預期而大跌的奈飛等明星科技股。

04 今日前瞻

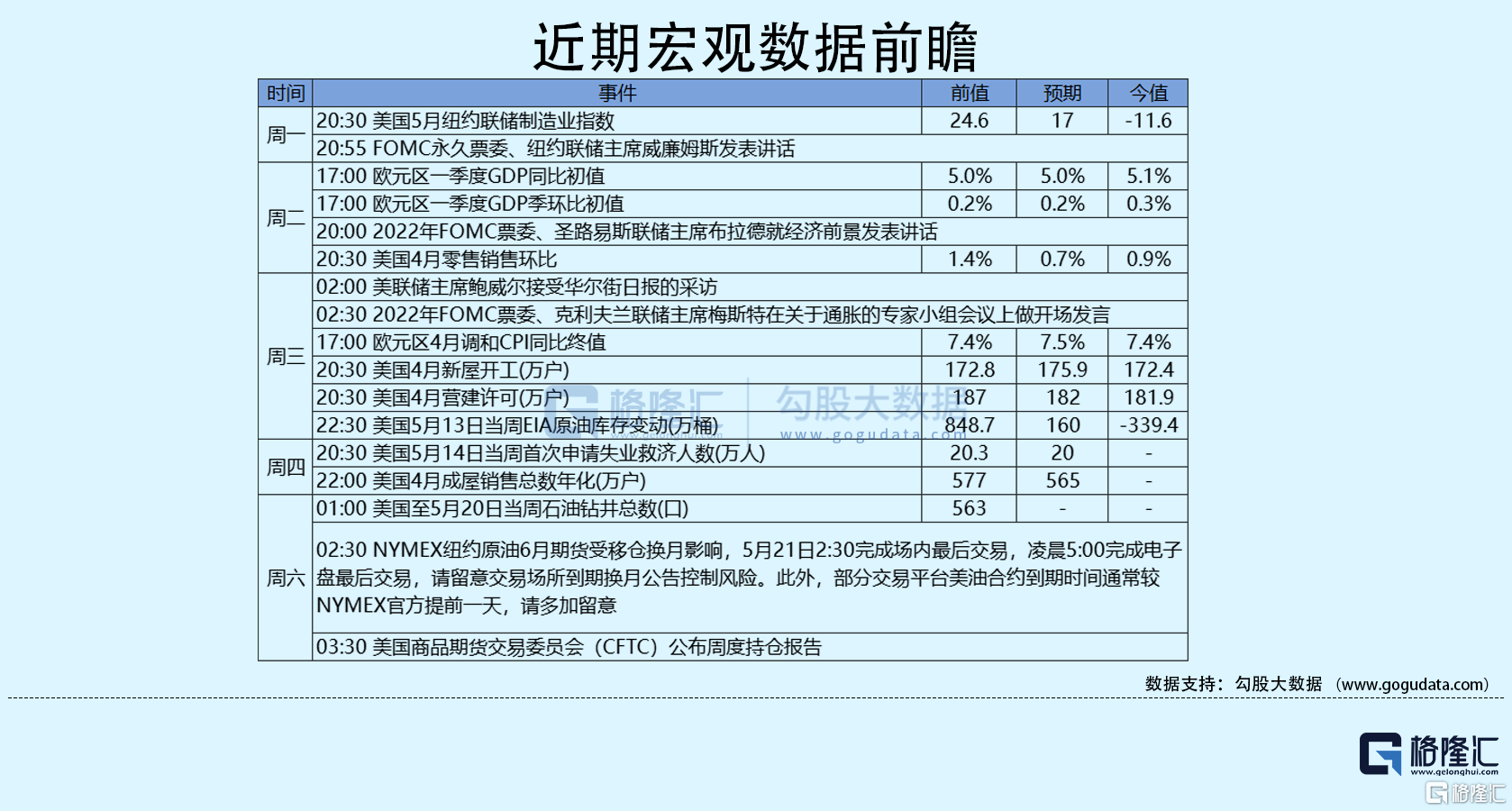

今日重點關注的財經數據

(1)19:30 歐洲央行公佈4月貨幣政策會議紀要

(2)20:30 美國至5月14日當週初請失業金人數

(3)20:30 美國5月費城聯儲製造業指數

(4)22:00 美國4月成屋銷售總數年化

(5)22:00 美國4月諮商會領先指標月率

(6)22:30 美國至5月13日當週EIA天然氣庫存

於本流動應用程式(App)或服務內所刊的專欄、股評人、分析師之文章、評論、或分析,相關內容屬該作者的個人意見,並不代表《香港01》立場。